Jak už titulek tohoto článku napověděl, existují strategie obchodování futures, které dokážou podstatně snížit riziko ztráty. Jednou z těchto strategií je i obchodování dvou kontraktů stejné komodity s různými termíny dodání, přičemž jeden kontrakt se koupí a druhý prodá.

Tento způsob obchodování se nazývá intrakomoditní spreadové obchodování. Zisk nebo ztráta se totiž počítají z rozdílu pohybu cen kontraktů. V principu se vychází z již popsaných jevů v minulém dílu tzv. "contango“ a "backwardation“ a sezónnosti komodit.

Na základě historických dat o průběhu tohoto spreadu vykresleného do grafu si můžeme určit optimální dobu vstupu a výstupu z pozice. Samozřejmě nelze do pozice vstupovat pouze na základě historické sezónnosti, ale pokud je vývoj spreadu až k uvažovanému vstupu podobný s vývojem v minulých letech a indikátory technické analýzy potvrdí tento vstup, pak se pravděpodobnost úspěchu značně zvyšuje. Některé spready se vyznačují i 100 % úspěšností za posledních 20 let.

Historické výsledky ovšem nejsou nikdy zárukou budoucích výnosů. Proto je potřeba i v tomto případě stanovit alespoň mentální stop loss před vstupem do pozice. Říci, při jaké ztrátě vystoupím z pozice a dodržet slovo, je základním atributem úspěšného obchodníka. U spreadů nelze nastavit stop-loss elektronicky, protože důležitý je vzájemný relativní pohyb koupené a prodané pozice a ne jejich absolutní výše.

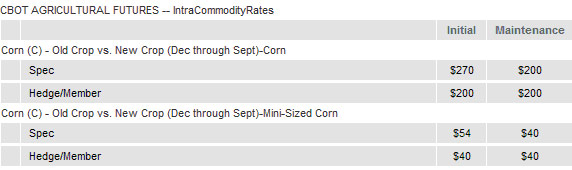

Velkou výhodou obchodování spreadů jsou nižší marginy ve srovnání s přímými pozicemi. U intrakomoditních spreadů se pohybují pouze v řádu stovek dolarů. V případě mini kontraktů se však můžeme dostat i na pouhé desítky dolarů!

Tabulka: Příklad výše marginu intrakomoditního spreadu na kukuřici

zdroj: CME Group (www.cme.com)

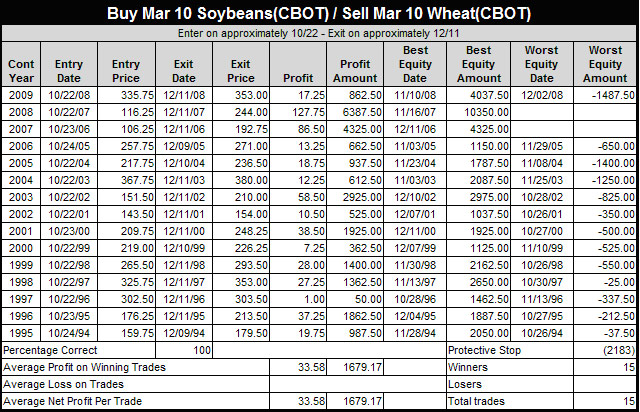

Jiné strategie kombinují dvě komodity, tzv. interkomoditní spready, které pracují na stejných principech. To, že i tyto strategie můžou fungovat, ukazuje následující tabulka.

Tabulka: Detail výsledků intramarketového spreadu březnového kontraktu sojových bobů a pšenice 1995-2009

Zdroj: Moore Research Center, Inc. (www.mrci.com)

Otevření Long pozice v březnovém kontraktu sojových bobů a short pozice v březnovém kontraktu pšenice při vstupu kolem 22.10 a výstupu 11.12 přineslo průměrně 1679 dolarů zisku ročně od roku 1995. Samozřejmě vstup pouze do jedné nohy spreadu by mohl přinést zisk ještě vyšší, ale to by s sebou neslo daleko vyšší riziko ztráty.

Pozor na drawdown

Jestliže se podíváme do předchozí tabulky pozorněji, zjistíme, že pozice nebyla po celou dobu trvání investice v zisku (sloupec Worst Equity Amount). Až na dvě výjimky pozice vždy nějaký čas ztrácela, než se nakonec ukázala být ziskovou. Drawdown je tedy nejvyšší ztráta v průběhu držení pozice.

Ztráty mohou výrazným způsobem ovlivnit psychiku investora, a proto je nutné stanovit základní parametry investice ještě před vstupem do pozice. Při jaké ztrátě a jakém zisku vystoupíme z pozice, by mělo být pevnou součástí pravidel investora.

Dnes jsme si představili jednu ze strategií, kterou používají profesionální investoři jako doplněk k intradennímu obchodování. Tato strategie je nenáročná, vyznačuje se nízkou volatilitou a lze ji věnovat pouze pár minut denně. V příštím dílu se podíváme detailněji na sezónnost a uvedeme více příkladů obchodování spreadů.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Tento článek máteje zdarma. Když si předplatíte HN, budete moci číst všechny naše články nejen na vašem aktuálním připojení. Vaše předplatné brzy skončí. Předplaťte si HN a můžete i nadále číst všechny naše články. Nyní první 2 měsíce jen za 40 Kč.

- Veškerý obsah HN.cz

- Možnost kdykoliv zrušit

- Odemykejte obsah pro přátele

- Ukládejte si články na později

- Všechny články v audioverzi + playlist