Nejdůležitější události:

- eurozóna bude moct o další pomoci pro Řecko rozhodnout v pondělí. Řekové prý dali dostatečně silné přísliby, že budou pokračovat v reformách i po dubnových volbách

- svoje výsledky zveřejnila francouzská banka Société Générale i její česká dcera Komerční banka

- Komisař EU pro hospodářské a měnové záležitosti Olli Rehn bude hovořit o ekonomických vyhlídkách Evropy

- Francie a Španělsko v aukci úspěšně prodaly víceleté státní dluhopisy.

- Ministr financí USA Timothy Geithner bude před rozpočtovými výbory obou komor Kongresu hovořit o návrhu rozpočtu, který začátkem týdne předložil prezident Barack Obama.

On-line reportáž

Dobré ráno,

Dobré ráno,

i dnes pro vás mám pravidelnou dávku emocí. Ačkoli stále není jasné jak dopadne záchrana Řecka, tak panuje čilý ruch v médiích, kde si naposledy vyměnili názory představitelé Řecka a Německa. A vzhledem k tomu, že zatím jde en o rétorické cvičení tak můžete počítat, že se vám ty nejhezčí citáty a "výkřiky" budeme snažit zprostředkovat také.

Každopádně poslední známý termín rozhodování euroskupiny o záchraně Atén je odložen na pondělí. Budeme tedy spíše sledovat dění na trzích, které další odložení termín "T" nepotěší... (ale kdo ví, svět je malý a o náhody není nouze...)

Moje další postřehy a poznámky budou uvozeny v textu zkratkou HAL

Americké akcie v poslední dnech zrovna nezáří, když ve středu klesly třetí den za sebou. Trh sice zpočátku podporovaly nové údaje z americké ekonomiky, podkopala jej ale obnovená nejistota kolem záchrany Řecka. Definitivně do ztrát jej strhl propad akcií společnosti Apple, největší světové firmy podle tržní hodnoty.

Index Dow Jones v závěru newyorského obchodování klesl o 0,76 procenta na 12.780,95 bodu. Širší index S&P 500 ztratil 0,54 procenta na 1343,23 bodu. Ukazatel technologického trhu Nasdaq Composite Index, který se v první polovině dne pohyboval v kladném pásmu, nakonec oslabil o 0,55 procenta na 2915,83 bodu.

Kolísání akcií Applu se nakonec ukázalo jako největší hybatel. Kurz akcií nejprve vzrostl až na 526,29 dolaru, nakonec ale ztratil 2,3 procenta a skončil na 497,67 bodu. Investoři mají obavy ze zpráv o ohrožení vývozu firemních tabletů iPad do Číny. Objem obchodů s akciemi Apple vzrostl více než 400 procent nad svůj 30denní průměr.

Také japonské akcie ve čtvrtek mírně oslabilym, když částečně navázaly na čísla z Wall Street. Hlavní japonský index sestoupil ze středečního půlročního maxima - Nikkei 225 klesl o 0,2 procenta na 9238,10 bodu. O den dříve ve středu přitom posílil o 2,3 procenta na 9260,34 bodu, nejvýše od loňského srpna.

Hlavním důvodem středečního růstu byla zpráva japonské centrální banky. Ta v úterý oznámila, že na odkup aktiv nově vynaloží až deset bilionů jenů (asi 2,4 bilionu Kč). Stanovila si cíl dosáhnout jednoprocentní inflace a dala najevo, že uvolněnou měnovou politiku ponechá až do doby, než vyhraje boj s deflací.

Nálada na trhu ale zůstává příznivá. Dnešní pokles lze vysvětlit vybíráním zisků ze středečního růstu. Oslabovaly tak zejména akcie vývozců jako Toyota a Nissan nebo akcie bank jako Mitsubishi UFJ Financial Group.

A máme tu jeden důležitý výsledek z domácích luhů a hájů. Komerční bance v loňském roce klesl meziročně čistý zisk o 28,9 procenta na 9,5 miliardy korun. Propad byl způsoben jednorázovým znehodnocením řeckých dluhopisů v držení banky, což jí ubralo z čistého zisku 5,4 miliardy korun. Předloni banka vykázala čistý zisk 13,33 miliardy korun.

A máme tu jeden důležitý výsledek z domácích luhů a hájů. Komerční bance v loňském roce klesl meziročně čistý zisk o 28,9 procenta na 9,5 miliardy korun. Propad byl způsoben jednorázovým znehodnocením řeckých dluhopisů v držení banky, což jí ubralo z čistého zisku 5,4 miliardy korun. Předloni banka vykázala čistý zisk 13,33 miliardy korun.

Na hospodářský výsledek tvrdě dopadly oprávky související s řeckými dluhopisy, které banka drží ve svém portfoliu. Objem kvartálních oprávek činil 1,06 mld. Kč. Banka tak již z řeckých papírů odepsala celkem 5,36 mld. Kč. V současnosti je ve své bilanci ohodnocuje na 25 % jejich nominální hodnoty.

Pro akcionáře jistě nebude dobrá zpráva o výši dividend. Navržená dividenda za minulý rok totiž činí 160 Kč. Za rok 2010 banka vyplatila dividendu 270 Kč.

Jan Bureš, hlavní ekonom Poštovní banky komentuje aktuální dění:

Jan Bureš, hlavní ekonom Poštovní banky komentuje aktuální dění:

Řecká detektivka má další napínavé pokračování. Trhy si momentálně lámou hlavu s tím, zda tří-áčkovým zemím (Finsku, Německu, Nizozemí) opravdu nedošla trpělivost a nechtějí Řecko vytlačit z eurozóny. Podle Financial Times mezi politiky těchto zemí roste přesvědčení, že by eurozóna zvládla neřízený bankrot Řecka odclonit.

Tato víra může být založená na úspěchu posledních opatření ECB (tříleté repo-operace), které ale v případě ponechání Řecka napospas nemusí stačit. Pokud by s řeckým státem padl i bankovní sektor (to je bez dalšího záchranného balíku pravděpodobné), ztráta úspor v bankách by mohla vyvolat runy na bankovní sektory ve slabších členských zemích eurozóny, především v Portugalsku.

Pak by ECB ani nemusela stíhat tisknout nové peníze, banky by byly tlačené do nuceného prodeje aktiv, realizace ztrát a shánění nového kapitálu. Proto věřím, že Německo a celá skupina tří-áček nehraje tak ostrou hru a spíše blafuje, aby zvýšila psychologický tlak na řecké politiky...

Zdrojem napětí na trzích se dnes ráno také stala ratingová agentura Moody's. Ta vyrovala, že by mohla plošně snížit úvěrový rating řadě evropských bank (až 114).

Zdrojem napětí na trzích se dnes ráno také stala ratingová agentura Moody's. Ta vyrovala, že by mohla plošně snížit úvěrový rating řadě evropských bank (až 114).

"V rámci revize sníží hodnocení u UBS, Credit Suisse a Morgan Stanley až o tři stupně, u Goldman Sachs, Deutsche Bank, JPMorgan a Citigroup pak nejspíše o dva stupně. V našem regionu pak zvažuje snížení ratingu mimo jiné u rakouských Erste Bank, Raiffeisen a Volksbanken," uvádí server Patria Online.

Důvody pro snížení ratingů jsou:

- negativní a dlouhodobé dopady krize v eurozoně, které ztěžují bankám prostředí pro jejich operace

- zhoršující se úvěrová spolehlivost zemí eurozóny

- podstatné problémy, kterým čelí banky a další subjekty na kapitálovém trhu

Snížení ratingu by mohlo být signálem pro evropské politiky, že bankovní sektor není připraven vstřebat neřízený bankrot Řecka.

Ve stejný den jako Komerční banka oznámila výsledky za 4. kvartál i její matka. Té klesl zisk ještě více než dceři.

Zisk druhé největší francouzské bankovní skupiny Société Générale se ve čtvrtém čtvrtletí propadl v meziročním srovnání o 89 procent. Ziskovost vlastníka české Komerční banky srazila toxická aktiva přetrvávající z finanční krize roku 2008, další odpisy řeckých vládních dluhopisů a kolísání na finančních trzích, sdělila dnes banka. Za celý loňský rok čistý zisk banky klesl o 39 procent na 2,4 miliardy eur. Příjmy společnosti se snížily o tři procenta na 25,6 miliardy eur.

Za čtvrté čtvrtletí čistý zisk banky klesl na 100 milionů eur (2,5 miliardy Kč) z 874 milionů eur o rok dříve. Analytici podle ankety agentury Reuters očekávali v průměru pokles na 190 milionů eur. Celkové příjmy společnosti klesly o 12,4 procenta na šest miliard eur a mírně překonaly odhady.

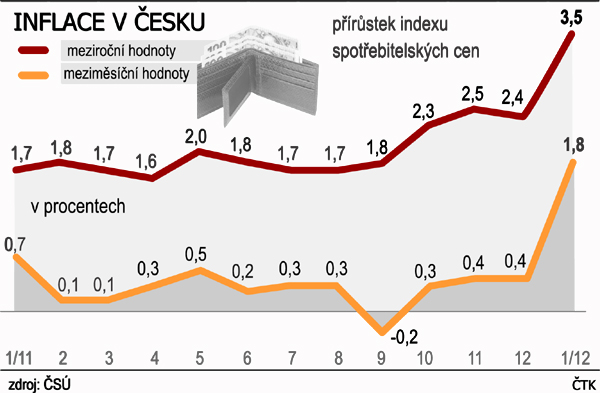

A jedno makročíslo o tuzemské ekonomice - ČSÚ oznámil lednový vývoj spotřebitelských cen (inflace).

Spotřebitelská inflace se nečekaně prudce zvýšila, když spotřebitelské ceny vzrostly o 1,8 procenta meziměsíčně a o 3,5 procenta meziročně. Trh očekával růst jen o 1,4 % m/m a 3,0 % r/r.

"Hlavní zásluhu na rychlém růstu cen měla vyšší DPH a deregulace. Více tedy stojí nejen potraviny, ale především bydlení. Vodné, stočné, teplo, elektřina, plyn a nakonec i nájemné. Leden byl rovněž ve znamení zdražování pohonných hmot, které si zapsaly nové rekordy," podotknul Petr Dufek, analytik ČSOB.

Dnes také vydala aktuální čísla o prodeji aut asociace ACEA - tedy Evropského sdružení výrobců automobilů.

Trh nových osobních automobilů v zemích Evropské unii se v lednu meziročně propadl o 7,1 procenta na 986.769 nově registrovaných aut. Byl to druhý nejhorší leden za posledních deset let po lednu 2009, kdy vrcholila globální ekonomická recese.

Propad se koncentroval v jižní Evropě a nejhlubší byl v Portugalsku, kde dosáhl téměř 50 procent. Ve Francii prodej automobilů klesl o více než 20 procent a v Itálii o 17 procent, ve Španělsku naopak stoupl o 2,5 procenta. Německý a britský trh zůstaly na stabilní úrovni.

Výrazně naopak rostly automobilové trhy střední a východní Evropy. Česká republika zaznamenala meziroční nárůst o 10,6 procenta, Slovensko o 7,2 procenta, Polsko o 22,2 a Maďarsko o 43,9 procenta. Nejprudší růst vykázalo Rumunsko, kde počet registrací vyskočil o 86,4 procenta.

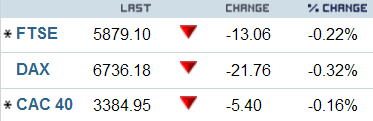

Akcie na západoevropských burzách dnes zahájily propadem o téměř jedno procento. Oslabují je obavy o záchranný plán pro zadlužené Řecko a vyhlídky na další snižování ratingů evropských finančních institucí.

Index FTSEurofirst 300 zahájil poklesem o 0,9 procenta na 1066,22 bodu. Ve středu index posílil o 0,6 procenta a během dne vystoupil až na půlroční maximum 1080,30 bodu. Investoři nyní vybírají zisky z růstu, v němž akcie od konce listopadu vzrostly o téměř 20 procent.

Německý DAX pak ubírá více než procento (-1,19 %), britský FTSE 100 ztrácí 0,68 % a stejně tak je v záporu i francouzský CAC 40, který je níže proti počátečním hodnotám o 0,74 %.

Španělsko už má za sebou dnešní aukci dluhopisů a to úspěšně. Španělé prodali dluhopisy za 4,07 miliard eur, což je mírně nad maximálním cílem 4 miliardy eur.

Poptávka po dluhopisech byla více než dvojnásobná, když tzv. bid-to-cover ratio dosáhlo 2,19, pro srovnání s úrovní poptávky začátkem února, která dosáhla 1,63. Průměrný výnos však byl vyšší než v minulé aukci. Nyní dosáhl 3,332 % oproti předchozím 2,861%.

Na pražské burze vidíme agresivní vybírání zisků, když index PX odepisuje kolem 2 procent. V tuto chvíli je index PX níže o 1,65 procenta.

Na trzích narůstá nervozita kolem Řecka, kde doposud nepřišlo schválení druhého záchranného balíčku, a zřejmě k němu ani nedojde do pondělí, kdy se kvůli této věci opět sejdou ministři eurozóny. Vybírání zisků je patrné i na okolních trzích, kde maďarský BUX ztrácí 1,5 procenta, polský WIG 20 klesá o 0,6 procenta a rakouský ATX oslabuje o 1,3 procenta.

Jak píše Patria Finance: Strůjci propadu jsou dnes bankovní tituly v čele s Komerční bankou ( -3,73 %), která sice svými hlavními výsledky trh nijak nezklamala, ale slabší byly výnosy z provizí a poplatků a svou výši překvapily náklady banky na riziko. Negativně určitě působí navržená dividenda ve výši 160 Kč, když trh čekal 190 Kč, ale to asi jen stěží může odůvodnit dnešní 5% propad. Přes 4 procenta ztrácely i akcie Erste Bank ( -3,95%), když agentura Moody‘s varovala před možným snížením ratingů bank největších rakouských bank. Negativně může působit také snížení doporučení pro akcie této rakouské bankovní skupiny od analytiků UBS

Výběr zisků se netýká pouze bankovních titulů, když přes procento odepisují i akcie NWR (-1,57%), CETV (-1,21%) nebo KIT digital (-2,42%). Svou stabilitu dnes naopak dokazují akcie Philip Morris (1 1660 CZK, 0,00%), ČEZ (-0,61%) nebo Telefónica CR (-0,40%), před zítřejším zveřejněním kvartálních výsledků.

Česká měna dnes dopoledne oslabila vůči oběma hlavním světovým měnám, investoři se kvůli obavám o záchranný plán pro zadlužené Řecko odklánějí od rizika. Koruna k euru proti středě ztratila 7 haléřů na 25,25 Kč/EUR a k dolaru byla níže o 13 haléřů na 19,40 Kč/USD, vyplývá z údajů serveru Patria Online.

"Negativním faktorem je slábnoucí region, potažmo odklon investorů od rizika. Ten se projevuje rovněž v poklesu akcií a eurodolaru," uvedl Tomáš Vlk z Patria Finance. Podle něj koruně nijak nepomohla ani dnes zveřejněná data o vývoji spotřebitelských cen.

Podle Vlka jsou trhy stále nervózní kvůli Řecku, neboť poslední události zvyšují pravděpodobnost "divokého bankrotu". O této možnosti se čím dál víc spekuluje kvůli řeckému přístupu k plnění podmínek pro získání druhého balíku úvěrové pomoci, poznamenal analytik. Nepříznivě působí i dnešní varování agentury Moody´s, že možná sníží ratingy 17 globálních a 114 evropských finančních institucí.

A máme u i druhou dluhopisovou aukci. Proti Španělům prodávali Francouzi výrazně levněji, kteří dnes za nové papíry s termínem splatnosti za dva, tři a pět let získali celkem 8,45 miliardy eur.

A teď pordobněji: Francie vydala 3% dluhopisy 2014 v objemu 2,09 miliadry eur při průměrném výnosu v aukci 0,89 % (1,05 % dne 19. ledna), dále 2,5% dluhopisy 2015 v objemu 1,335 miliardy eur při výnosu 1,09 % (1,75 % v květnu 2010) a 1,175% dluhopisy 2017 v objemu 5,025 mld. EUR při průměrném výnosu v aukci 1,93 %.

Francii se nadále daří prodávat nové dluhopisy za nižší úroky než loni. Vláda doufá, že utiší nedávné obavy z toho, že se země může stát další obětí dluhové krize v eurozóně.

Situace na sekundárním trhu se dnes zhoršila v důsledku dalšího odkladu rozhodnutí eurozóny o druhém záchranném programu pro Řecko. Výnosy italských a španělských desetiletých dluhopisů se dopoledne zvýšily o zhruba 0,15 procentního bodu. Výnos jejích dvouletých obligací klesl na 0,89 procenta z 1,05 procenta z lednové aukce. Obnovil se zároveň růst cen a pokles výnosů německých dluhopisů, k nimž se investoři uchylují v dobách zvýšených obav jako k bezpečným investicím.

Záchranný plán půjček pro Řecko, o němž by eurozóna mohla rozhodovat už v pondělí a který by měl zabránit pádu Řecka do neřízeného bankrotu, neumožní snížit dluh této jihoevropské země na požadovanou úroveň 120 procent HDP v roce 2020. S odvoláním na diplomatické zdroje o tom dnes informovala agentura AFP.

Jeden z těchto zdrojů uvedl, že v případě zavedení plánovaných reforem, které Řekové schválili, a dalších opatření souvisejících s uvolněním balíku úvěrů ve výši 130 miliard eur sníží řecký dluh jen na úroveň 129 procent HDP k danému roku.

Modrobílá země balancuje na hraně - brzy jí můžou dojít peníze na důchody i mzdy státních zaměstnanců, hrozí kolaps finančního systému.

Modrobílá země balancuje na hraně - brzy jí můžou dojít peníze na důchody i mzdy státních zaměstnanců, hrozí kolaps finančního systému.

Reformy sice byly schváleny, hodinu po jejich odklepnutí už se ale spekulovalo nad jejich naplnitelností.

Řeky by mohl zachránit odklon od eura, byl by ale vhodným řešením? Pojděte si několik odpovědí analytiků Citigroup - ZDE.

Ještě jeden postřeh Jana Bureše, hlavního ekonome Poštovní banky:

Ještě jeden postřeh Jana Bureše, hlavního ekonome Poštovní banky:

Není divu, že vyostřená politická atmosféra trhy nenaplňuje klidem. Šéf euroskupiny sice po včerejší telekonferenci řekl, že věří v pondělní dohodu. Slovní přestřelka mezi Berlínem a Athénami však začíná být nepříjemně ostrá.

Německý ministr financí otevřeně řekl, že by Řekové měli odložit volby, aby reformy mohla implementovat vláda bez volených politiků (tak jako v Itálii). Řecký protějšek mu odvětil, že takové urážky nesnese.

V dusné atmosféře plné emocí a s vysokými sázkami není divu, že optimisti nejsou schopni využít zlepšující se podnikatelské nálady v USA ani mírnějšího propadu HDP v eurozóně na konci roku 2011. Do klíčového pondělního setkání ministrů financí eurozóny bude strach býkům dál svazovat nohy.

Ukazuje se, že jedním z bolavých míst rozpočtových hříšníků je nezaměstnansot, což je i špatnou zprávou pro další vývoj ekonomiky. Aktuálně vyšla čísla o počtu lidí bez práce v Portugalsku.

Na konci loňského roku tam stoupla míra nezaměnstnansoti na rekordních 14 procent. Ve třetím čtvrtletí míra nezaměstnanosti činila 12,4 procenta. Počet nezaměstnaných na konci prosince stoupl na 771.000, což bylo o 80.000 více než na konci září. Analytici očekávají, že kvůli úsporným opatřením a ekonomické recesi nezaměstnanost poroste i nadále.

"Očekávali jsme zhoršení nezaměstnanosti vzhledem k informacím z úřadů práce, ale toto číslo je negativním překvapením a nad našimi odhady," uvedla ekonomka Banco BPI Paula Carvalhová. To podle ní ukazuje, že ekonomická recese má velmi významný dopad na trh práce.

Kandidátem na citát dne je šéf evropské komise José Manuel Barroso. Ten dnes pochválil řeckou vládu za to, co dokázala v poslední době.

HAL - Tak nevím, zda to je ironie nejhrubšího zrna, nebo totální zapomínání TOHO všeho, k čmeu byli Řekové dotlačeni, nebo motivace pro dny příští (vyberte si)...

Možná jde i obrušování hran, které se objevily včera při slovní výměně mezi Řeckem a Německem. Šéf EK se také vyvaroval ve svém vyjádření otázky odchodu Řecka z eurozóny nebo odložení poskytnutí záchranného balíku.

Barroso řekl: "Rád bych zasalutoval odvaze řecké vlády a tamních obyvatel v této náročné a problémové době. A doufám, že členské státy, členové EU akceptují závazky Řecka."

Největší americká automobilka General Motors vykázala za čtvrté čtvrtletí zisk 500 milionů USD (9,7 miliardy Kč), což bylo stejně jako ve srovnatelném období předchozího roku. Zisk na akcii se však snížil a zaostal za odhady analytiků kvůli slabšímu výkonu v zahraničí, který překonal i vysoký růst v severní Americe. Automobilka o tom informovala v dnešním prohlášení.

Největší americká automobilka General Motors vykázala za čtvrté čtvrtletí zisk 500 milionů USD (9,7 miliardy Kč), což bylo stejně jako ve srovnatelném období předchozího roku. Zisk na akcii se však snížil a zaostal za odhady analytiků kvůli slabšímu výkonu v zahraničí, který překonal i vysoký růst v severní Americe. Automobilka o tom informovala v dnešním prohlášení.

Za celý loňský rok čistý zisk stoupl na 7,6 miliardy USD z předloňských 4,7 miliardy USD. Příjmy ze zvýšily o 11 procent na 150,3 miliardy USD. Zisk na akcii klesl na 28 centů z 31 centů předloni. Analytici dotazovaní agenturou Thomson Reuters očekávali v průměru zisk až 39 centů na akcii. Příjmy se zvýšily o tři procenta na 38 miliard USD.

Provozní zisk v Severní Americe ve čtvrtletí stoupl o téměř 88 procent. V Evropě a Jižní Americe však společnost vykázala provozní ztrátu, mimo jiné kvůli mimořádným nákladům na restrukturalizaci.

Již v lednu GM uvedla, že její prodej loni stoupl o o 7,6 procenta na více než devět milionů vozů. Získala tak zpět vedoucí pozici na světovém automobilovém trhu. GM přišla o pozici světové jedničky v roce 2008, kdy ji na tomto postu vystřídal japonský konkurent Toyota Motor. Toyotu však těžce zasáhlo ničivé zemětřesení v Japonsku a rozsáhlé záplavy v Thajsku.

V letošním roce firma očekává zvýšení tržeb, její podíl na trhu však má zůstat na zhruba stejné úrovni jako loni. GM rovněž plánuje zvýšení cen automobilů.

Italský zahraniční obchod vykázal v prosinci loňského roku přebytek 1,5 miliardy eur. Ve stejném měsíci roku 2010 přitom byl ve schodku ve výši 3 miliard eur. Data dnes zveřejnil tamní statistický úřad ISTAT.

Italský vývozz se přitom v prosinci meziročně zvýšil o 5,7 procenta. Dovoz ale ve stejném období klesl o 8,4 procenta.

Evropské akciové indexy se stále pohybují v červených číslech, i když své ztráty po datech z USA výrazně smazaly.

Počet žadatelů o podporu v nezaměstnanosti totiž ve Spojených státech minulý týden klesl o zhruba 13.000 a po sezonním přepočtu se pohyboval kolem 348.000. To je podle tamního ministerstva práce nejméně za téměř čtyři roky, respektive od března 2008.

![]() A zpátky ke krizovému dění, přichází mnoho zpráv z Řecka. Jednou z nich je ta, že se řecká vláda domluvila s "trojkou" na tom, kde uspoří k poskytnutí pomoci chybějících 325 milionů eur. Podle domluvym o které informuje agentura Reuters, se škrty dotknou jak armády, tak veřejného sektoru. A to v podobě snížení mezd. Přispějí i jednolitvá ministerstva řecké vlády. Ta sníží své provozní výdaje.

A zpátky ke krizovému dění, přichází mnoho zpráv z Řecka. Jednou z nich je ta, že se řecká vláda domluvila s "trojkou" na tom, kde uspoří k poskytnutí pomoci chybějících 325 milionů eur. Podle domluvym o které informuje agentura Reuters, se škrty dotknou jak armády, tak veřejného sektoru. A to v podobě snížení mezd. Přispějí i jednolitvá ministerstva řecké vlády. Ta sníží své provozní výdaje.

Výdaje domácností na jejich spotřebu stagnují, což se odráží i na hrubém domácím produktu České republiky. V prvních třech čtvrtletích loňského roku kvůli nim tuzemská ekonomika dokonce zpomalila, což se stalo od roku 1995 teprve potřetí. Vyplývá to z analýzy Českého statistického úřadu (ČSÚ) vydané tento týden.

Výdaje na konečnou spotřebu domácností podle statistiků v letech 2001 a 2002 ekonomice pomáhaly. Pozitivní roli sehrály i v době hospodářské konjunktury mezi lety 2004 až 2008, kdy k celkovému HDP stabilně přispívaly každý rok necelými dvěma procentními body. "Byly to právě výdaje domácností na konečnou spotřebu, které v období opětovného nastartování tuzemské ekonomiky (v letech 2003-2004) přispívaly k jejímu růstu nejvíce," konstatuje ČSÚ v analýze. V dalších letech převzal roli tahouna zahraniční obchod a posléze investice.

Finanční společnosti, které poskytují i další služby, než je tradiční bankovnictví, se asi budou muset připravit na přísnější regulaci. Uvedla to agentura Reuters, která se odvolává na pracovní materiál Evropské komise. K takzvanému stínovému bankovnictví, v němž jsou investice za zhruba 60 bilionů dolarů (zhruba 1,2 biliardy Kč), patří celá řada investic, včetně fondů peněžního trhu.

Pracovní dokument počítá s variantou, že finanční společnosti, které stínové bankovnictví nabízejí, budou nuceny držet větší objem kapitálu. Banky by se pak mohly dočkat i toho, že budou administrativně nuceny k větší opatrnosti, což znamená, že by se musely v tomto odvětví začít méně angažovat.

Podle představitelů eurozóny je Řecko na nejlepší cestě získat druhý záchranný balík. Tamní dluhové zatížení se do roku 2020 díky tomu sníží na 129 % HDP země. To je vyšší hodnota oproti původně očekávaným 120 %.

Podle představitelů eurozóny je Řecko na nejlepší cestě získat druhý záchranný balík. Tamní dluhové zatížení se do roku 2020 díky tomu sníží na 129 % HDP země. To je vyšší hodnota oproti původně očekávaným 120 %.

Řečtí ministři ale přislíbili, že se budou sanžit zavést dodatečná opatření, která by dluh země mohla ještě snížit.

A jedna zpráva na závěr - Dohoda ohledně výměny řeckých dluhopisů, na který musí přistoupit soukromý sektor, bude dojednána o víkend. Který, o tom se v agenturách nepíše...

Některé země eurozóny (zejména Francie a Itálie) po Německu chtějí, aby se vzdalo toho, co v minulých letech těžce získávalo. Požadavky se týkají zejména toho, aby Německo podpořilo růst celé eurozóny uvolněním své fiskální politiky (ať již vyššími deficity, souhlasem s eurodluhopisy, federalismem či podobnými kroky).

Německo by také mělo posílit domácí poptávku prudkým zvýšením mezd. I když reálné mzdy v Německu rostou momentálně rychleji, tempo růstu stále neomezuje konkurenceschopnost jeho společností.

A existuje i tlak na to, aby Německo umožnilo monetizaci vládních dluhopisů zemí eurozóny Evropskou centrální bankou. Tento krok by měl zmenšit potřebu rychlého snížení deficitů vysoce zadlužených zemí.

Jan Strouhal, editor HNByznys

Jan Strouhal, editor HNByznys

Dnes jsme se s Liborem tak trochu tajně vyměnili, tudíž se objevuji jen kvůli loučení. Dnešek už snad nic zásadního nepřinese. Ale nikdy neříkej nikdy. Mohla by třeba překvapit nějaká ratingová agentura.

V každém případě síly napínáme na zítra. Řecku totiž (znovu) vyprší lhůta na uzavření dohody se soukromými investory o odpisu dluhu. Soukromí investoři drží téměř dvě třetiny státních dluhopisů Řecka. Jenže se dá očekávat, že Řekové ke konkrétním číslům nedojdou. Mají být hotova až během víkendu. Ale kolikrát jsme to už slyšeli?

Italský premiér Mario Monti se pak po obědě setká s německou kancléřkou Angelou Merkelovou. Jednat by měli hlavně o eurozóně.

Co se týče Česka, zde by měla své hospodářské výsledky zveřejnit Telefónica Czech Republic.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Tento článek máteje zdarma. Když si předplatíte HN, budete moci číst všechny naše články nejen na vašem aktuálním připojení. Vaše předplatné brzy skončí. Předplaťte si HN a můžete i nadále číst všechny naše články. Nyní první 2 měsíce jen za 40 Kč.

- Veškerý obsah HN.cz

- Možnost kdykoliv zrušit

- Odemykejte obsah pro přátele

- Ukládejte si články na později

- Všechny články v audioverzi + playlist