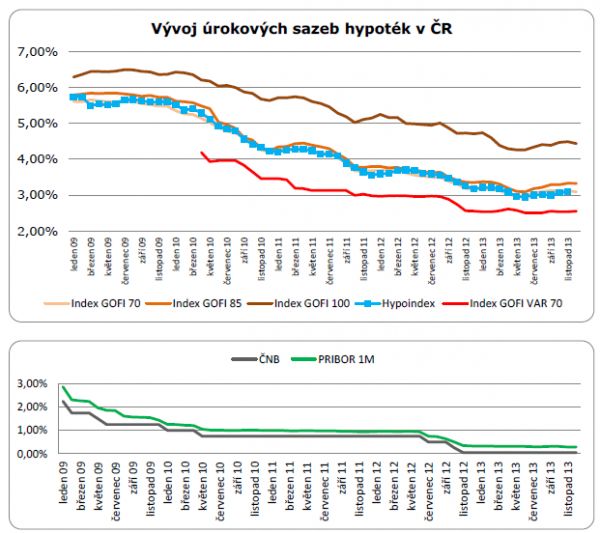

Průměrná nabídková úroková sazba hypotečních úvěrů, jejichž výše dosahuje maximálně 70 % zástavní hodnoty nemovitosti (LTV*), klesla v prosinci o 3 setiny procentního bodu, čímž se index po mírném růstu v uplynulých měsících opět vrátil na hodnotu 3,09 %. V porovnání se stejným obdobím roku 2012 byl index o 1 desetinu procentního bodu níže.

Stagnaci či mírný pokles sazeb registrujeme také u dalších typů hypoték s fixní úrokovou sazbou. Hypotéky do 85 % LTV (GOFI 85) setrvávají na úrovni 3,33 %. Index GOFI 100, který měří průměrnou nabídkovou úrokovou sazbu tzv. 100procentních hypoték, klesl v prosinci o pět setin procentního bodu na 4,44 %. V meziročním srovnání tento typ hypoték (do 100 % LTV) zlevnil nejvíce. V prosinci 2012 činil měsíční průměr 4,71 %.

Také index variabilních úrokových sazeb (GOFI VAR 70) prakticky pokračuje ve stagnaci. Navýšení o 2 setiny procentního bodu jde tentokrát na vrub FIO banky a GE Money Bank, které tyto sazby v prosinci nepatrně navýšily. V meziročním srovnání jsou nyní variabilní sazby na stejné úrovni jako loni.

Shrnutí vývoje za rok 2013

Rok 2013 byl rokem dalšího poklesu úrokových sazeb hypoték. I když tempo poklesu nebylo tak rychlé, jako v předchozích letech, a v druhé polovině roku spíše hovoříme o stagnaci, minimálně jeden primát si letošní rok připsal. Index průměrných nabídkových sazeb GOFI 70 v loňském květnu prolomil hranici 3 % a po dobu dvou měsíců se udržel na rekordní hodnotě 2,97 %. Tento vývoj následně kopíroval i respektovaný ukazatel HYPOINDEX, jehož hodnota klesla ještě o 2 setiny níže na 2,95 %. Celkový roční průměr indexu GOFI 70 za rok 2013 činí 3,09 %, což v meziročním srovnání znamená propad o 40 bazických bodů. Následující tabulka mimo jiné ilustruje těsnou korelaci hodnot zmíněného indexu s ukazatelem HYPOINDEX, kdy index GOFI 70 je s tímto indexem prakticky shodný.

Výhled do roku 2014

V lednu neočekáváme ve vývoji fixních sazeb žádné výraznější změny. K těm by mohlo dojít až v únoru, kdy banky tradičně nastoupí s akčními nabídkami. Sazby se však podle našich odhadů budou držet v rozmezí 3,00 % až 3,20 % a v tomto pásmu se s velkou pravděpodobností budou pohybovat po celý letošní rok. Při souběhu několika příznivých faktorů a vyhroceném konkurenčním boji však připadá v úvahu i možnost krátkodobého prolomení 3% hranice.

Variabilní sazby mají výborné podmínky a záleží jen na bankách a jejich přístupu k maržím. V tuto chvíli odhadujeme, že se budou držet i letos okolo hodnoty 2,50 %, nevylučujeme její prolomení ale jen těsně pod 2,5 %. Co se týče klientských preferencí při výběru typu sazby, tak očekáváme, že v roce 2014 bude největší zájem o 5leté a 3leté fixace. Variabilní sazby budou podle našich odhadů zastoupeny v rozmezí 7-9 % z počtu obchodů.

Úrokové sazby by se měly pohybovat po celý letošní rok na velmi nízkých hodnotách, a to je pro trh dobrá zpráva.

Pokles sazeb zlepšil dostupnost bydlení

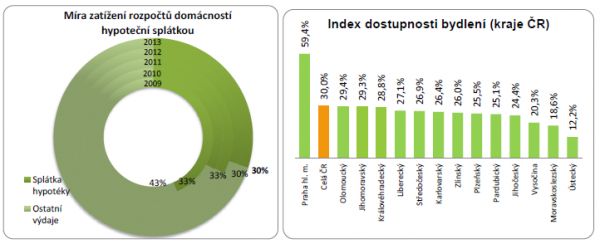

Výsledkem rekordně nízkých sazeb, ochoty bank půjčovat a příznivých cen nemovitostí je historicky nejlepší dostupnost vlastního bydlení. V praxi to znamená, že noví žadatelé o hypotéku díky levnějšímu financování mají možnost dosáhnout na vyšší standard bydlení, anebo naopak za standard bydlení běžný v předchozích letech nyní zaplatí výrazně méně.

Index dostupnosti bydlení (IDB), který vyjadřuje, jak velkou část příjmu vynaloží průměrná česká domácnost na splátku hypotéky, v prosinci klesl na 30 %. Zajímavostí uplynulého měsíce je posun Olomouckého kraje před Jihomoravský kraj. Dlouhodobě nejhorší dostupnost bydlení je v hlavním městě, kde index aktuálně dosahuje bezmála 60 %.

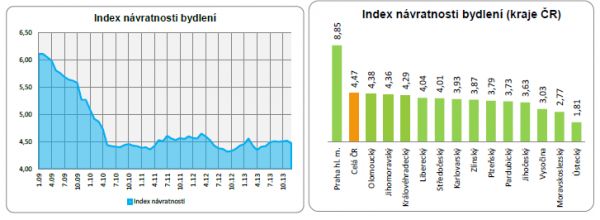

Index návratnosti bydlení, který poměřuje průměrné ceny bytů a průměrné roční příjmy českých domácností v prosinci klesl o 5 setin procentního bodu. Statisticky podle tohoto indexu v tuto chvíli české domácnosti potřebují na pořízení průměrného bytu v ceně 1,72 milionu Kč zhruba 4,47násobek čistého ročního příjmu. Nejlepší návratnost bydlení dlouhodobě vykazuje Ústecký kraj, kde hodnota indexu činí 1,8 roku, naopak nejhorší podmínky k pořízení vlastního bydlení jsou v Praze, kde průměrná domácnost na pořízení bytu o vypočtené průměrné ceně 3,82 mil. Kč potřebuje bezmála 9násobek ročního příjmu.

Porovnejte úrokové sazby refinancování a hypoték na hypoteční kalkulačce.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Tento článek máteje zdarma. Když si předplatíte HN, budete moci číst všechny naše články nejen na vašem aktuálním připojení. Vaše předplatné brzy skončí. Předplaťte si HN a můžete i nadále číst všechny naše články. Nyní první 2 měsíce jen za 40 Kč.

- Veškerý obsah HN.cz

- Možnost kdykoliv zrušit

- Odemykejte obsah pro přátele

- Ukládejte si články na později

- Všechny články v audioverzi + playlist