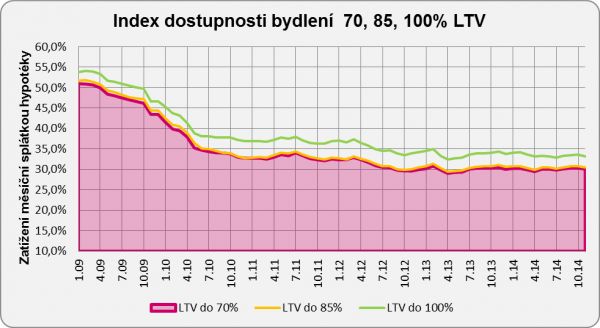

Listopad přinesl další snížení sazeb hypoték. Titulní index průměrných nabídkových úrokových sazeb klesl na 2,43 %. Vedle toho průměrná cena bytů rovněž klesla o 5000 Kč. Výsledkem je meziměsíční pokles indexu dostupnosti bydlení o 2 bazické body na 30,1 %.

Převedeno na konkrétní situaci: průměrná česká domácnost nyní na splátku hypotéky ve výši 1,82 mil. Kč (=listopadový průměr nabídkových cen bytů) vynaloží necelou třetinu svého čistého příjmu. Meziročně je nyní míra dostupnosti bydlení srovnatelná. Loni touto index dosahoval hodnoty 30,8 %. Stále tedy přetrvává příznivá situace pro pořízení bydlení. Výjimečnost aktuální situace si uvědomíme v porovnání se obdobím před pěti lety, kdy byly sazby o 3 procentní body výše a index dostupnosti bydlení tehdy dosahoval 43,5 %.

Index dostupnosti bydlení IDB70 (všechny byty, celá ČR, 70 % LTV) v listopadu klesl z 30,3 % na 30,1 %.

Index 85% LTV klesl z 30,8 % na 30,5 %

Index 100% LTV vzrostl z 33,6 % na 33,2 %

Dostupnost v regionech

Jiná je situace v regionech. Zatímco na celorepublikové úrovni index stagnuje, v jednotlivých krajích České republiky během jediného roku došlo k celkem zásadním posunům v dostupnosti bydlení. V pěti krajích z celkových 14 došlo k meziročnímu zhoršení dostupnosti bydlení. Největší posun tímto směrem zaznamenal Jihočeský kraj, kde v říjnu došlo ke skokovém nárůstu cen.

Tento stav však zatím hodnotíme jako krátkodobý výkyv. Dlouhodobě však vidíme výrazné zhoršování dostupnosti bydlení v Praze, kde index během uplynulých 12 měsíců vzrostl o 4,2 %. Ceny v Praze za poslední rok raketově vzrostly, což v kombinaci se stagnací příjmů přineslo výrazné zhoršení dostupnosti bydlení.

Naopak ke znatelnému zlepšení (poklesu zatížení hypoteční splátkou) došlo v Jihomoravském (-4,7 %), Libereckém (-4,4 %) a Libereckém kraji (-4,1 %).

V absolutních číslech míry dostupnosti bydlení k žádným velkým změnám nedošlo. Stále platí, že nejlepší dostupnost bydlení je v Ústeckém kraji, kde průměrná domácnost vynaloží na splátku hypotéky, jejíž výše odpovídá průměrné ceně bytu (560 000 Kč), 11,5 % svých čistých příjmů. Opakem je Praha, kde index dostupnosti bydlení dosahuje při průměrné ceně bytů 4,27 mil. Kč hodnoty 65,3 %.

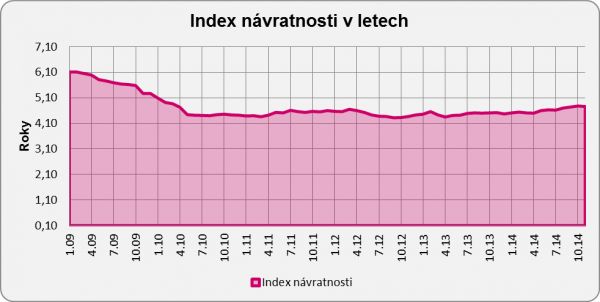

Index návratnosti bydlení (INB)

Index návratnosti bydlení vyjadřující kolikanásobek čistého ročního příjmu musí průměrná česká domácnost vynaložit na pořízení bytu v předem definovaném standardu, v listopadu nepatrně klesl na hodnotu 4,76. Jinak vzhledem k tomu, že do výpočtu indexu nevstupují náklady na financování pořízení bydlení, resp. není ovlivněn aktuálním poklesem úrokových sazeb hypoték, index dlouhodobě roste. Jen za posledních 12 měsíců vyšplhal o 19 bazických bodů.

Pro klienty financující nákup z vlastních zdrojů dochází s nárůstem cen logicky k postupnému zhoršování dostupnosti. Ovšem podobně jako v případě IDB existují v ČR regiony, kde ceny bytů letos klesaly a v některých případech jsou blízko rekordních minim. Jedná se například o Liberecký kraj s průměrnou cenou 1,15 mil. Kč a hodnotou návratnosti bydlení na úrovni 3,25 let.

Opačná situace panuje v Praze, kde během jediného roku průměrná cena vzrostla o 537 000 Kč a index návratnosti bydlení díky tomu vyskočil z 9,07 let na 10,33 roku. Z pohledu lidí uvažujících o vlastním bydlení statisticky nejlepší dostupnost bydlení nabízí Ústecký kraj s návratností bydlení na úrovni 1,81 roku.

Sazby hypoték dál padají

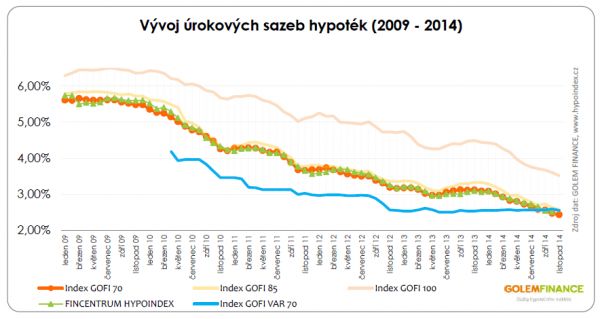

Listopad pokračoval v dosavadním trendu. Banky opět upravovaly úrokové sazby. A většinou směrem dolů. K přecenění úrokových sazeb tentokrát přistoupila Hypoteční banka, UniCredit Bank, Wüstenrot hypoteční banka, Expobank a Oberbank. Na předkampaňové hodnoty se vrátily sazby Raiffeisenbank. Cenové změny se týkaly jak fixních, tak variabilních sazeb a v obou případech došlo v listopadu k posunu absolutních minim, na které se klienti při splnění všech bankou vypsaných podmínek mohou dostat. Nabídková sazba u UniCredit Bank a Wüstenrot hypoteční banky nyní startuje na 1,79 % resp. 1,64 %. Výsledkem je další pokles našich GOFI indexů.

Hypotéky s 5letou fixací a 70% LTV: Loni v listopadu nabízely banky 70% hypotéky v průměru za 3,12 % (měřeno indexem GOFI 70, který mapuje nabídky všech bank na trhu). Od té doby hodnota indexu bez přestání klesá a dostala se až na aktuální úroveň 2,43 %.

Fixace na 5 let, 85% LTV V případě hypoték s LTV* mezi 70 – 85 % index GOFI85 meziměsíčně klesl o 5 setin na 2,58 %, čímž mimo jiné dosáhl říjnové úrovně „70“indexu průměrných variabilních sazeb. Asi není ani třeba zmiňovat, že i v případě indexu GOFI85 se jedná o další posunutí historického minima.

Fixace na 5 let, 100% LTV: Největším skokanem několika uplynulých měsíců je však index 100% hypoték. GOFI 100 oproti říjnu klesl o 9 setin procenta a meziročně bez dvou setin o celé procento. Jeho aktuální hodnota činí 3,51 %.

Pro srovnání s indexem reálných cen: Poslední dostupná data FINCENTRUM HYPOINDEXu, která odrážejí průměrnou úrokovou sazbu všech v říjnu poskytnutých hypoték, potvrzují pokles úrokových sazeb. Hodnota indexu meziměsíčně klesla - v souladu s naším očekáváním a vývojem indexu nabídkových sazeb GOFI 70 - o 3 bazické body na 2,51 %. V listopadových datech, která budou zveřejněna 17. prosince očekáváme razantnější pokles pod hranici 2,5 %.

Konec roku ve znamení poklesu sazeb

Listopadové výsledky zapadají do scénáře, který jsme nastínili v předchozím měsíci. Sazby na mezibankovním trhu nadále klesají a akce UCB a WHB naznačily, že prostor a ochota bank pro další pokles sazeb v oblasti hypoték existuje. Ohledně dosažení úrokového dna bude klíčovým faktorem, zda se k ostřelování marketingově zajímavé 2procentní hranice přidají i další banky a zda cenové zatraktivnění bude mít očekávaný efekt z pohledu přílivu nových klientů. Z pohledu dostupnosti bydlení se ve výhledu do následujících měsíců nic nemění. Očekáváme stagnaci indexů a tím i zachování excelentních podmínek pro pořízení vlastního bydlení.

Ceny nemovitostí ve znamení pozvolného růstu cen

Listopad a prosinec patří k obdobím, kdy se spíš dokončují realizace obchodních případů, než aby přicházeli do realitních kanceláří lidé, kteří aktuálně hledají nové bydlení. Nižší poptávka se ovšem nijak nepodepsala na vývoji cen bytů v České republice. Od začátku roku, až na pár výjimek, dochází k lehkému odrazu cen nemovitostí od pomyslného dna. A bylo tomu tak i v samotném závěru letošního roku.

Za období listopad – prosinec 2014 došlo dle dat portálů realitycechy.cz a realitymorava.cz u všech kategorií bytů k růstu jejich nabídkových cen. Nejvíce si „polepšily“ byty kategorie 1+1, které se na začátku prosince nabízely o 2,44 % dráž než na začátku listopadu. U malých bytů tedy došlo k meziměsíčnímu navýšení jejich hodnoty o 20 235 Kč. O polovinu menší byl nárůst cen bytů kategorie 2+1. Byty 2+1 zdražily za poslední měsíc o 9 176 Kč (0,84 %). Nejmenší vzestup byl zaznamenán za stejné období u kategorie 3+1, která si připsala 0,35 %, což odpovídá zdražená ve výši 4 781 Kč. Mírný růst cen se ovšem nijak zásadně neprojevuje na zhoršování dostupnosti bydlení. Nízké úrokové sazby a jen pozvolné zvyšování cen bytů znamená stále velmi dostupné bydlení v České republice. Nijak zásadní výkyvy neočekáváme ani na začátku příštího roku. Realitní „sezóna“ začíná na přelomu března a dubna a do té doby by neměly ceny nemovitostí nijak razantně růst.

Zdroj: GOLEM FINANCE, www.realitycechy.cz a www.realitymorava.cz

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Tento článek máteje zdarma. Když si předplatíte HN, budete moci číst všechny naše články nejen na vašem aktuálním připojení. Vaše předplatné brzy skončí. Předplaťte si HN a můžete i nadále číst všechny naše články. Nyní první 2 měsíce jen za 40 Kč.

- Veškerý obsah HN.cz

- Možnost kdykoliv zrušit

- Odemykejte obsah pro přátele

- Ukládejte si články na později

- Všechny články v audioverzi + playlist