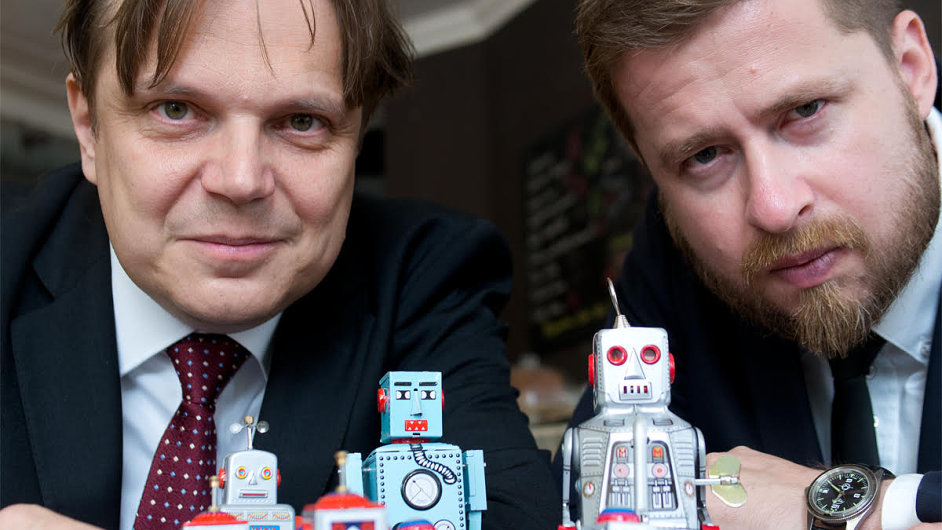

Známí ekonomové Pavel Kohout a Aleš Michl založili fond kvalifikovaných investorů Quant. Bude investovat do amerických akcií a dluhopisů, a to prostřednictvím ETF fondů. Jde o fondy obchodované na burze, jejichž kurz kopíruje ceny amerických akcií a dluhopisů. Jejich výběr bude provádět robot. Řídí se algoritmem, stanoveným na základě výzkumů právě Kohoutem.

Algoritmus vychází z objemu peněz v americké ekonomice. Na jeho základě je podle Kohoutových výzkumů možné stanovit rovnovážnou hodnotu akciových indexů a tomu přizpůsobit výběr investic. Budou jimi ETF fondy, které umožňují investovat do velkého počtu titulů a jsou velmi levné.

Z hlediska legislativy představuje fond Quant takzvaný podfond akciové společnosti Robot Asset Management SICAV, která získala licenci od ČNB. Je určen pro kvalifikované investory, minimální investice činí milion korun, celkové odhadované náklady 1,15 procenta ročně.

Stěžejní je objem peněz v ekonomice

Algoritmus, z něhož vychází strategie Quantu, začal vznikat po krátce po globální finanční krizi na jaře roku 2009. Kohout se tehdy snažil porovnat její důsledky s následky krize, kterou svět prošel začátkem 30. let. Při výzkumech zjistil, že vývoj na americkém akciovém trhu zásadně ovlivňuje objem peněz, které jsou v ekonomice k dispozici. Ke stanovení této veličiny je podle Kohoutových výzkumů optimální měnový agregát Money Zero Maturity (MZM), tedy peníze s takzvanou nulovou dobou splatnosti, nikoliv známější M1 nebo M2.

Ze získaných dat je možné vypočítat, jakou rovnovážnou hodnotu má mít v určitém okamžiku akciový index a zda je vůči hodnotě vypočtené modelem nadhodnocen, nebo podhodnocen. V roce 2009 byl tento poznatek publikován v knize Finance po krizi.

Akciové trhy ale ovlivňuje řada faktorů, zejména emoce investorů. Krátkodobě tak mohou akcie vůči hodnotě udávané modelem přestřelit a příliš posílit, nebo naopak přehnaně oslabit. Akciové trhy se proto, jak upozorňuje Kohout, někdy krátkodobě vyvíjejí jinak, než ukazuje model. Pokud ale klesnou třeba o patnáct procent a podle modelu má jít o osm procent, lze na tom vydělat.

Vývoj modelu si vyžádal několik let. Při počátečním testování na dřívějších datech vykázal horší výkonnost než průměr. Vzhledem k nastaveným parametrům totiž snižoval podíl akcií v portfoliu těsně poté, kdy začaly být mírně nadhodnoceny. Investor by tak přišel o velkou část zisků. Následná změna parametrů přinesla ještě větší zklamání. Model v tomto případě umožňoval investovat až do doby, kdy trhy dosáhly vrcholu a pak prudce klesly, což velmi negativně ovlivnilo investorův výnos. I tento problém je ale vyřešen.

Stanovený algoritmus umožňuje stáhnout z americké statistické databáze FRED údaje a na jejich základě – bez vlivu lidských emocí – určit, jaký podíl v portfoliu fondu mají činit akcie a kolik pevně úročené instrumenty. "Jde o model s velmi nízkou frekvencí obchodů. Majetek fondu tak mohou třeba i několik let tvořit jen akcie, nebo naopak nemusí mít delší dobu vůbec žádné," dodal Kohout.

To je podle Kohoutových slov velký rozdíl oproti běžně dostupným podílovým fondům, jejichž manažeři se musí buď řídit směrodatným indexem (benchmarkem), nebo mají statutem stanoveny přísné limity, do jakých aktiv a v jaké míře mohou investovat. Jejich manažery to zbavuje jakékoliv flexibility.

"Mezi takto řízenými fondy proto nenajdeme téměř žádný, který se vymyká průměru. Běžný fond si účtuje vysoké poplatky výměnou za zcela průměrnou výkonnost. My chceme jít jinou cestou," řekl rovněž Kohout.

Šesti- až osmiprocentní výnos

Nejde tedy o podrobnou navigaci, která ukazuje, jak investovat na akciových trzích, ale spíše o jakýsi kompas. Výnos fondu by měl dlouhodobě činit šest až osm procent ročně, navíc při výrazném omezení míry rizika. Je proto podle Kohouta vhodný pro investory se střední tolerancí rizika. Fond by měl dlouhodobě dosahovat kladné výkonnosti při jakémkoliv vývoji trhů.

Byznysovou rubriku Hospodářských novin najdete také na Twitteru.

Byznysovou rubriku Hospodářských novin najdete také na Twitteru.

Akcionáři společnosti Robot Asset Management SICAV (RAM), které fond patří, jsou se shodným 35procentním podílem Pavel Kohout a Aleš Michl, zbývajících 30 procent drží investiční společnost Amista, která bude jako specialista na tuto oblast fond kvalifikovaných investorů spravovat. Fond je veden v korunách a zajištěn proti měnovému riziku. Cílem jeho zakladatelů je, aby získal alespoň miliardu korun.

Kohout nevyloučil, že RAM nabídne v budoucnu bohatším investorům další příležitosti, kam vložit peníze. Když se ale snažil aplikovat zmíněný model na jiné trhy než americký, nebyl příliš úspěšný. V Evropě představuje například problém příliš krátká historie údajů o obchodech s akciemi a o měnové zásobě. Na evropských akciových trzích navíc hrají příliš velkou roli banky a pojišťovny, což platí nejen pro Velkou Británii. "Evropské akciové trhy nejsou dostatečně odvětvově diverzifikovány, což zásadně komplikuje fungování modelu," řekl rovněž Kohout. Vždy je podle něj nutné vědět, co získaná data skutečně znamenají.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Tento článek máteje zdarma. Když si předplatíte HN, budete moci číst všechny naše články nejen na vašem aktuálním připojení. Vaše předplatné brzy skončí. Předplaťte si HN a můžete i nadále číst všechny naše články. Nyní první 2 měsíce jen za 40 Kč.

- Veškerý obsah HN.cz

- Možnost kdykoliv zrušit

- Odemykejte obsah pro přátele

- Ukládejte si články na později

- Všechny články v audioverzi + playlist