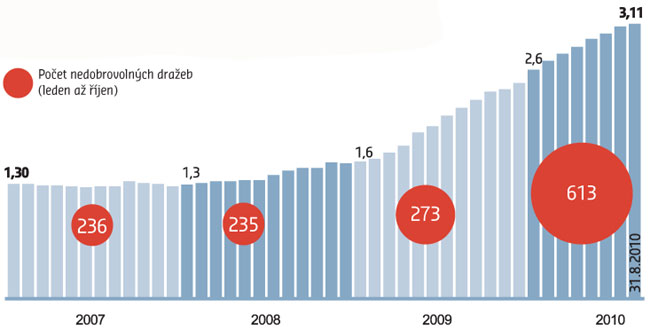

Rychle rostoucí řady lidí, kteří nemají peníze na splátky hypotéky, přiměly banky zavést ostřejší metody vymáhání. Neuspějí-li s upomínáním a vyjednáváním splátkových kalendářů, přinutí klienta k prodeji zastavené nemovitosti nebo ji pošlou do nedobrovolné dražby. Nucených prodejů a dražeb letos přibylo na více než dvojnásobek loňských čísel a nárůst se má podle lidí z oboru zastavit nejdřív v roce 2012.

Do dražeb se začínají pouštět i finanční domy, které problémy se splácením dosud řešily prodejem pohledávek. Svoji první desítku nucených dražeb chystá na přelom roku Hypoteční banka – největší poskytovatel hypoték v zemi. "Od poloviny loňského roku je pro nás prodej dlouhodobě problémových hypoték nevýhodný, a proto jsme vytvořili speciální tým, který řeší případy vlastními silami, a to různými nestandardními cestami, jako je dražba nebo insolvence," řekl šéf Hypoteční banky Jan Sadil.

Do dražeb se pustila i Raiffeisenbank, která dosud takto zpeněžila jen několik zastavených nemovitostí. Podle mluvčího Tomáše Kofroně by měl počet dražeb už za letošek dosáhnout dvaceti a výrazný růst má přijít příští rok. "Situace se nezlepší minimálně do poloviny roku. Počet dražeb dosáhne vrcholu až v roce 2012," řekl Kofroň.

Čtvrtinový nárůst vlastních dražeb čeká příští rok i Česká spořitelna, která jich dnes ročně uskuteční asi 240. Situaci dlužníků v budoucnu zhorší i chystané rozpočtové škrty. Ve hře je třeba zrušení daňového odpočtu úroků zaplacených na hypotékách, díky němuž dnes lidé v prvních letech splácení ušetří asi 1,5 splátky za rok.

Kvůli poklesu cen nemovitostí v uplynulých dvou letech v průměru o 15 procent dnes často nastává situace, že výtěžek dražby nepokryje dluh. Klient tak přijde o bydlení, a přesto dluží dál. Stává se to hlavně lidem, kteří koupili byt krátce před pádem cen v roce 2008 v lokalitě, kde ceny klesaly, a vzali hypotéku na 100 nebo 90 procent hodnoty nemovitosti. Nejhůře se draží byty v odlehlých oblastech s vysokou nezaměstnaností – na severu Čech a Moravy. Hodnota dražené nemovitosti někdy dosáhne jen poloviny ceny stanovené znalcem.

Podle Kláry Pačesové z tiskového oddělení České spořitelny je zástava v průměru zpeněžována za 80 procent odhadní ceny. Oproti první polovině roku zaznamenala mírné zlepšení.

Než banka přistoupí k dražbě, snaží se s klientem domluvit na jiném řešení. Banky na tuto agendu školí početné týmy. Například regionální risk manažeři Hypoteční banky navštěvují nesplácející klienty přímo u nich doma.

Nejsou-li dlužníci schopni pravidelně platit, dostanou pár měsíců na prodej bydliště vlastními silami. Česká spořitelna úvěr sesplatní po třech měsících, pak klient dostane tři měsíce na uzavření splátkového kalendáře. Když klient odmítne, banka zorganizuje dražbu.

Neplatiči hypoték nutí banky dražit nemovitosti

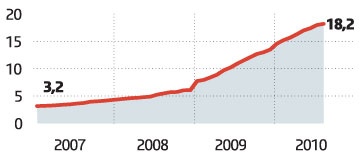

Podíl špatných hypoték (v %)

Objem poskytnutých hypoték celkem

(miliardy Kč)

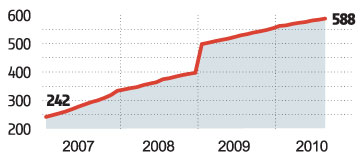

Objem špatných hypoték

(miliardy Kč)

Co dělat při problémech se splácením hypotéky

- než se zpozdíte s první splátkou, kontaktujte banku

- máte-li velkou šanci, že se vaše finanční tíseň během půl roku vyřeší, požádejte banku o odklad splátek, některé to umožňují

- hledejte si jiný pravidelný zdroj příjmů

- obraťte se na rodinu či blízké, mohou vám půjčit nebo se stát spoludlužníky (budou hradit část vaší splátky)

- požádejte o snížení splátek, například prodloužením splatnosti úvěru

- máte-li nějaký majetek, který nepotřebujete bezprostředně na živobytí, prodejte ho

- prodejte nemovitost, banka vám s tím může pomoci

- pokud peníze nestačily na uspokojení závazku, nezbývá než osobní bankrot

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Tento článek máteje zdarma. Když si předplatíte HN, budete moci číst všechny naše články nejen na vašem aktuálním připojení. Vaše předplatné brzy skončí. Předplaťte si HN a můžete i nadále číst všechny naše články. Nyní první 2 měsíce jen za 40 Kč.

- Veškerý obsah HN.cz

- Možnost kdykoliv zrušit

- Odemykejte obsah pro přátele

- Ukládejte si články na později

- Všechny články v audioverzi + playlist