Sazby hypoték v říjnu spadnuly pod 2,5 %. Titulní index průměrných nabídkových úrokových sazeb klesl o desetinu procenta na 2,46 %. Oproti tomu průměrná cena bytů vzrostla o 20 000 Kč na 1,83 milionu korun a v součtu od začátku roku již průměrná cena bytů vzrostla o 107 000 Kč.

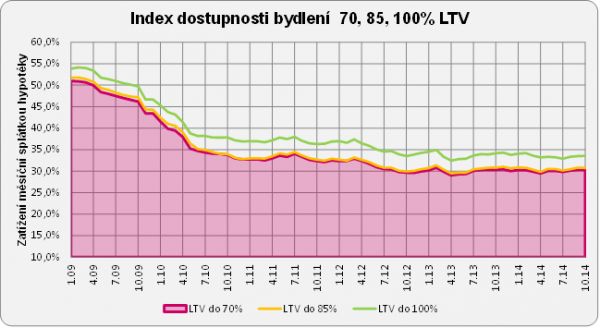

Titulní index dostupnosti bydlení, vyjadřující jak velkou část čistého příjmu musí domácnost vynaložit na splátku hypotéky, v říjnu stagnoval na 30,3 %. Meziročně je nyní míra dostupnosti bydlení srovnatelná. Loni touto index dosahoval hodnoty 30,7 % a rekordní minimum dosažené v dubnu 2013 leží jen o 1 procentní bod níže. Stále tedy přetrvává příznivá situace pro pořízení bydlení. Důkazem budiž srovnání s obdobím před pěti lety, kdy index dostupnosti dosazoval téměř 50ti procent (10/2014: 46,2%). Jinými slovy domácnosti tehdy za měsíční splátku hypotéky vynakládaly zhruba polovinu čistého měsíčního příjmu. Nyní je to necelá třetina.

Index dostupnosti bydlení IDB70 (všechny byty, celá ČR, 70 % LTV) v říjnu stagnoval na 30,3 %.

Index 85% LTV stagnoval na 30,8 %

Index 100% LTV vzrostl z 33,5 % na 33,6 %

Dostupnost v regionech

Z regionálního pohledu je zřejmé rozvírání nůžek mezi hlavním městem a zbývajícími kraji České republiky, zejména potom příhraničními oblastmi. Zatímco v Praze index dostupnosti bydlení dosahuje 65,5 %, což znamená, že tamní domácnosti statisticky vydávají na splátku hypotéky téměř 2/3 svého čistého příjmu. V Moravskoslezském a Ústeckém kraji je to necelá pětina resp. desetina čistých příjmů domácnosti. Přičemž indexy samozřejmě zohledňují průměrnou výši příjmů v jednotlivých regionech (zdrojem dat jsou statistiky ČSÚ). Index dostupnosti bydlení v Ústeckém kraji aktuálně dosahuje 11,7 %. V moravskoslezském kraji a na Vysočině 17,3 %. A pod 20 procent v září propadl také Liberecký kraj (19,4 %).

Index návratnosti bydlení (INB)

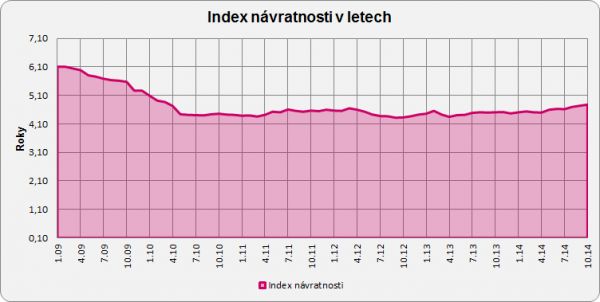

Index návratnosti bydlení vyjadřující kolikanásobek čistého ročního příjmu musí průměrná česká domácnost vynaložit na pořízení bytu v předem definovaném standardu. Do výpočtu tedy nevstupují náklady na financování pořízení bydlení, resp. není ovlivněn aktuálním poklesem úrokových sazeb hypoték.

Index návratnosti bydlení tím pádem ukazuje, že nebýt poklesu úrokových sazeb, míra obecné dostupnosti bydlení by byla výrazně horší. Aktuální hodnota INB činí 4,78 roku. Jinak řečeno, průměrná česká domácnost musí nyní statisticky na pořízení bytu v ceně 1,83 mil. Kč (průměr ČR za všechny byty) vynaložit zhruba 4,8 násobek ročního příjmu. Na této úrovni se přitom index návratnosti bydlení pohyboval naposledy na jaře v roce 2010.

Pro klienty financující nákup z vlastních zdrojů je pořízení bydlení resp. návratnost investice výrazně horší. Zatímco v říjnu 2012 byla návratnost bydlení 4 roky a 5 měsíců. Nyní jsou to 4 roky a 10 měsíců, neboť průměrná cena bytů vzrostla za tu dobu z 1,67 mil. Kč na 1,83 milionu korun. Tedy o 160 000 Kč. Toto je však celorepublikový průměr.

Ještě horší je situace v Praze, kde během jediného roku průměrná cena vzrostla o 670 000 Kč a index návratnosti bydlení díky tomu vyskočil z 9,13 let na 10,34 roku. Z pohledu lidí uvažujících o vlastním bydlení statisticky nejlepší dostupnost bydlení nabízí Ústecký kraj s návratností bydlení na úrovni 1,84 roku. Průměrná cena bytů v tomto regionu poslední rok stagnuje kolem 0,56 milionu korun. U velkých bytů 3+1 a 4+1 je to 0,66 mil. Kč resp. 0,74 milionu korun. Statistiky samozřejmě popisují průměr v daném regionu a nezohledňují další ekonomické faktory a podmínky ovlivňující kvalitu života.

Sazby hypoték dál padají

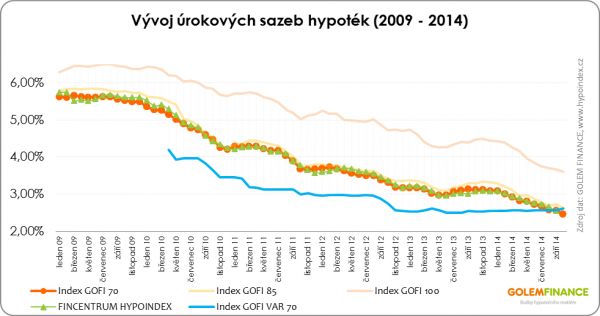

V září se sazbami hypoték hýbala pouze Sberbank, Oberbank a Hypoteční banka. Zbývající banky vyčkávaly a připravovaly se na další cenová střetnutí. A k tomu skutečně došlo. Přenastavení sazeb oznámila Raiffeisenbank, Wüstenrot hypoteční banka, UniCredit Bank, GE Money Bank, Equa Bank, Oberbank a také Česká spořitelna a Komerční banka. Titulní index nabídkových sazeb díky tomu klesl pod hranici 2,5 procent.

Hypotéky s 5letou fixací a 70% LTV: Titulní index průměrných nabídkových úrokových sazeb GOFI 70 klesl v říjnu z 2,56 % na 2,46 %. V porovnání se stejným obdobím jsou nyní sazby hypoték poskytovaných ve výši odpovídající maximálně 70 % zástavního hodnoty nemovitosti o více než půl procenta levnější. Loni touto dobou index GOFI 70 dosahoval hodnoty 3,11 %.

Fixace na 5 let, 85% LTV Podobné zlevnění zaznamenaly také hypotéky v pásmu od 70 – 85 % LTV. Index GOFI 85 meziměsíčně klesl z 2,73 % na 2,63 %. Oproti loňskému roku jsou 85procentní hypotéky levnější bezmála o 7 desetin procentního bodu. Loni touto dobou index GOFI 85 dosahoval hodnoty 3,30 %.

Fixace na 5 let, 100% LTV:

Stejně jako v předchozích měsících největší meziroční pokles evidujeme u hypoték do 100 % LTV. Index GOFI 100 oproti loňskému říjnu ztratil 0,87 procenta. Jeho aktuální hodnota činí 3,60 %. Přitom ještě před 5ti roky, což je mimochodem dlouhodobě jedna z nejoblíbenější fixací, tento typ hypotéky nabízely banky s průměrnou úrokovou sazbou 6,44 procenta.

Pro srovnání s indexem reálných cen: Ukazatel průměrných úrokových sazeb hypoték sjednaných v daném měsíci sleduje FINCENTRUM HYPOINDEX. Ten v září klesl z 2,65 % na 2,54 % a s ohledem na vývoj nabídkových úrokových sazeb a indexů GOFI očekáváme, že se jeho hodnota co nevidět přiblíží hranici 2,50 procenta.

Sazby stále hledají úrokové dno

V posledních 5ti letech sazby v závěru roku vykazovaly spíše klesající trend (2010, 2012), nebo postupně přešly do krátkodobé stagnace (2009, 2011). Banky zpravidla v závěru roku finišují s plněním obchodních plánů, což sebou nese zpravidla i pokles sazeb. A podobný vývoj očekáváme i v letošním roce.

Z aktuálních statistik MMR totiž vyplývá, že pod povrchem probíhá mezi velkými bankami tvrdý boj o velikost tržního podílu, což se může projevit i v cenách hypoték. Kromě toho v médích se minulý týden objevila informace o úspěšné emisi hypotečních zástavních listů Raiffeisenbank v eurech, díky které se bance podařilo najít cestu, jak zlevnit část zdrojů pro úvěrové financování klientů. Sazby budou v listopadu klesat a na přelomu roku očekáváme dosažení úrokového dna s následnou oscilací na dosah rekordních minim.

Malé byty poslední měsíc zlevnily. Velké stále zdražují

Stejně jako v minulých letech i letos patřil říjen k nejklidnějším měsícům českého realitního trhu. Poptávka po vlastním bydlení nebyla tak silná jako v předchozích měsících, nabídkové ceny bytů mírně klesly.

Podle dat portálů realitycechy.cz a realitymorava.cz nižší poptávce odpovídá také vývoj jejich cen za poslední měsíc. Malé byty 1+1 snížili své ceny napříč celou republikou o 1,07 %. Ceny bytů 2+1 stagnovaly (meziměsíční výkyv 0,24 %) a velké byty 3+1 za poslední měsíc vykázaly mírný nárůst svých cen. Za poslední měsíc došlo u této kategorie ke zvýšení o 0,56 %.

Z dlouhodobého pohledu jsou byty 3+1 zatím jedinou kategorií, která od začátku roku vykázala kladnou hodnotu (0,88 %) a to i přesto, že začátek roku nasvědčoval spíše opaku. Ke změně došlo v červnu, kdy začaly byty 3+1 postupně zvedat svoje nabídkové ceny.

Pokud toto tempo vydrží i v konečné fázi roku, tak by mohly být byty 3+1 jedinou kategorií, která vykáže meziroční nárůst. Do vánoc již ovšem neočekáváme výrazné výkyvy cen nemovitostí. Počítáme spíše se stagnací.

Zdroj: GOLEM FINANCE, www.realitycechy.cz a www.realitymorava.cz

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Tento článek máteje zdarma. Když si předplatíte HN, budete moci číst všechny naše články nejen na vašem aktuálním připojení. Vaše předplatné brzy skončí. Předplaťte si HN a můžete i nadále číst všechny naše články. Nyní první 2 měsíce jen za 40 Kč.

- Veškerý obsah HN.cz

- Možnost kdykoliv zrušit

- Odemykejte obsah pro přátele

- Ukládejte si články na později

- Všechny články v audioverzi + playlist