Ve spolupráci s Generálním finančním ředitelstvím (GFŘ) přinášíme třetí díl seriálu, který popisuje nejčastější chyby malých a středních podnikatelů, s nimiž se kontroloři setkávají při daňové kontrole. První i druhá část se věnovaly chybám u daně z příjmu. Dnešní text je věnován chybám v DPH.

1. Nesprávně stanovený obrat

Problematiku, kdy se osoba povinná k dani stane plátcem, upravuje ustanovení § 6 zákona č.235/2004 Sb., o dani z přidané hodnoty, v platném znění. Při aplikaci tohoto ustanovení stále hlavně drobní podnikatelé zapomínají na tu skutečnost, že sledování obratu se provádí za dvanáct bezprostředně předcházejících po sobě jdoucích kalendářních měsíců. Nejedná se tedy o období jednoho kalendářního roku, ale období klouzavé.

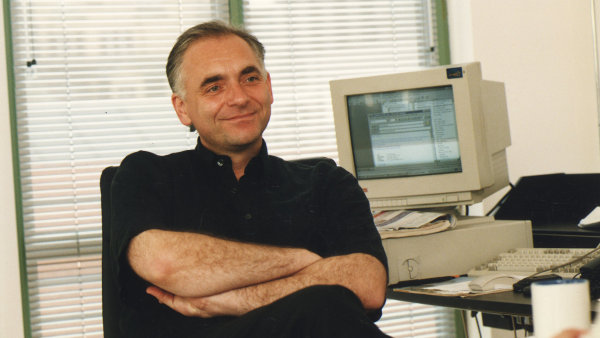

"Od 1. 1. 2013 již sice není vyměřována náhrada za pozdní registraci, ale osoba povinná k dani při zjištění pozdního podání přihlášky k registraci je registrována zpětně. Vzniká ji tak povinnost podat přiznání. Přiznání je tak podáno opožděně se všemi navazujícími sankcemi. Pro povinnost registrace jako plátce DPH je rozhodující dosažení obratu jednoho milionu korun a vyšší," vysvětluje Jiří Fojtík, ředitel sekce metodiky a výkonu daní GFŘ.

2. Uplatňování nároku na odpočet daně u přijatých plnění použitých pro osobní spotřebu

Další problematickou oblastí u malých a středních podnikatelů bývá otázka uplatňování nároku na odpočet daně z plnění, která nejsou použita pro ekonomickou činnost plátce, tak jak ukládá ustanovení § 72 zákona o DPH. Důkazní břemeno o použití přijatého plnění je na plátci daně. Jako příklad lze uvést nákupy vybavení domácností, které jsou deklarovány jako vybavení kanceláří, využívání služebních vozidel rodinnými příslušníky a podobně.

Plný nárok nevzniká ani za situace, kdy přijaté zdanitelné plnění plátce použije jak pro účely, které zakládají nárok na odpočet daně, tak pro jiné účely. Plátce je oprávněn uplatnit nárok na odpočet daně jen v části, která je využívána pro jeho ekonomickou činnost. "V jednotlivých případech se nejedná o zásadní částky, ale nebezpečnost tohoto jevu je v tom, že k tomu dochází u velké skupiny plátců," komentuje Fojtík.

3. Osobní vs firemní

Problém představuje pro plátce daně i pochopení a aplikace uplatnění poměrné části nároku na odpočet daně a krácení odpočtu daně. Příkladem je používání vozidla plátcem jak pro osobní potřebu, tak pro zdanitelná plnění, případně osvobozená plnění bez nároku na odpočet daně.

4. Část podnikatelů zaměňuje daň z příjmů fyzických osob a daň z přidané hodnoty

"Někteří podnikatelé ve svých přiznáních k dani z přidané hodnoty vykazují pouze některá uskutečněná plnění, neboť se domnívají, že registrace plátce daně se vztahuje pouze na některé jejich činnosti. Často pak nejsou v přiznáních uvedeny například příjmy z pronájmů," popisuje Fojtík.

5. Vznik povinnosti

Povinnost odvést daň vzniká buď dnem úhrady, nebo uskutečněním plnění a to tím dnem, který nastane dříve. Někteří podnikatelé si toho ale nejsou vědomi.

Plátci tak přiznávají DPH z uskutečněných zdanitelných plnění až po úhradě jimi vystavených faktur a nikoliv k datu uskutečnění zdanitelného plnění. Jindy zapomínají na povinnost přiznat daň z přijatých záloh, jinými slovy přijaté úplaty, a přiznávají daň až k datu uskutečnění zdanitelného plnění, tedy například k datu dodání zboží.

6. Jiné členské státy

Složité je pro drobné podnikatele i pochopení podstaty obchodování se subjekty z jiných členských států. Jedná se například o situaci, kdy plátce pořídí zboží od jiného plátce ze Slovenska a má poté povinnost přiznat daň z tohoto pořízení a následně má právo uplatnit odpočet daně, splňuje-li základní podmínky pro jeho uplatnění dané zákonem.

Fojtík dodává: "Mnozí plátci se domnívají, že je-li z této transakce konečná povinnost nulová, protože sto přiznám a sto si uplatním jako odpočet, nemusí ji vůbec uvádět v přiznání. Opak je pravdou. Je třeba si uvědomit, že zákon ukládá povinnost daň přiznat, ale odpočet je nárokem plátce."

Obdobným problémem je aplikace přenesené daňové povinnosti například ve stavebnictví.

8. Prokazování nároku

Komplikace někdy nastávají i při prokazování nároku na odpočet DPH či výdajů vynaložených na dosažení, zajištění a udržení příjmů, a to zejména pokud je dodavatelská společnost nekontaktní a nespolupracuje se svým správcem daně.

- První 2 měsíce za 40 Kč/měsíc, poté za 199 Kč měsíčně

- Možnost kdykoliv zrušit

- Odemykejte obsah pro přátele

- Všechny články v audioverzi + playlist

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.